年末調整に必要な書類の種類とは?

書き方や提出方法、提出期限について解説

年末調整は大きな負担になるため、適切に効率よく処理したいと思う事業者の方は多いでしょう。必要な書類を収集し、適切に記載し、計算したうえで、提出期限までに提出する必要があります。

今回は年末調整で必要になる書類の種類や、書き方について解説します。

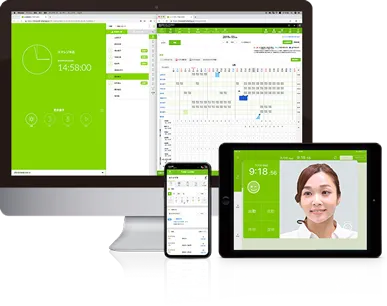

年末調整ならおまかせ 0円で始めるクラウド勤怠管理システム「スマレジ・タイムカード」

年末調整とは?

年末調整とは、会社から給料を受け取っている従業員に対して、毎月の源泉徴収で引かれた合計額と1年間の所得税の差を調整することです。

源泉徴収とは、毎月の給料から所得税の額を天引きするもので、源泉徴収税額表に基づいて計算されます。ただし、所得税は年間の所得で決められるものです。そのため、この源泉徴収した金額と実際の所得税の金額に差が生じます。年末調整はその差を調整するために行われるものです。

この差が生じる原因としては、従業員の給料の変動や、生命保険料控除、扶養家族がいる場合の扶養控除などの控除が主な要因として関わっています。年末調整は多くの要素が関わっているため、漏れやミスなどないようにしなければいけません。

年末調整に必要な書類の種類

年末調整は多くの要素が関係しており、必要な書類もその分だけ多くなります。必要な書類は以下です。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

- 給与所得の源泉徴収票等の法定調書合計表

- 支払調書

- 源泉徴収票

- 給与支払報告書(総括表)

- 給与支払報告書(個人別明細書)

それぞれ締め切りや集めるべき書類が異なるため、必要な書類の種類を把握し、準備をしておくことが大切です。

給与所得者の扶養控除等(異動)申告書の書き方

「給与所得者の扶養控除等(異動)申告書」は、従業員に扶養控除を適用させるために必要になります。扶養控除とは、対象の従業員に配偶者や家族など養う家族がいる場合に、利用できる控除です。この扶養控除の申告書は、配偶者控除や扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学⽣控除などの控除の申請にも使います。記入に必要な項目は以下の通りです。

- 従業員の氏名やマイナンバー

- 世帯主・続柄

- 従業員の居住地

- 配偶者の有無

- 従たる給与についての扶養控除等申告書の提出の有無

「従たる給与についての扶養控除等申告書の提出」は、副業などで他の勤務先から給料を受け取っている場合に、○をつける必要があります。源泉控除の対象になる配偶者がいる場合には「源泉控除対象配偶者の情報」も記載が必要です。

この書類は、該当年度の1月までに提出しなければいけません。しかし、1月は業務が立て込みやすく、前年度の年末調整申告書と同時に翌年度の扶養控除等申告書の提出を行うことが一般的です。その後結婚などの理由で、その年の申告内容に変更がある場合には、11月末ごろを目処に控除額の修正が必要になります。

なお令和2年分以降からは、書類の様式が以下のように変わっています。

- 押印が廃止される

- 「寡夫」と「特別の寡婦」の控除が削除、ひとり親控除が追加される

- 「単⾝児童扶養者」の削除

- 「左記の内容」に記載するべき項目の変更

「左記の内容」には、2と3に関わる項目を記入する必要がありましたが、内容の見直しによって、詳細の記入が不要になりました。そのかわりに、障害者控除や勤労学生控除に必要な情報を記載するようになります。

給与所得者の保険料控除申告書の書き方

給与所得者の保険料控除申告書は、社会保険以外の保険料などを控除するために必要な書類です。具体的には、以下の保険が含まれます。

- 生命保険

- 地震保険

- 社会保険の保険料(自分や家族の社会保険料のなかで、給与から天引きされたもの以外の保険料)

- 小規模企業共済等掛金

また、これらの控除に関する証明書は、保険の内容によって、添付するべきかどうか変わります。社会保険料控除の証明書は、提出不要ですが、小規模企業共催等掛金控除は、証明書が必要です。

生命保険料控除は、2012年以降新制度が導入されており、2012年以前に保険に加入された方は、旧制度、2012年以降に加入された人は新制度で計算されます。

加入している保険に関して、保険料控除証明書の添付が必要になるため、従業員から提出してもらわなければいけません。必要な証明書はその年の最初の給料日の前日までが提出期限です。余裕を持って手続きするために、11月までを目処に提出してもらいましょう。

生命保険の場合、記載する項目は以下のものがあります。保険の内容によって、記載内容や計算式が変わりますが、大きくは変わりません。

- 氏名・住所

- 給与支払者(会社)の名称・法人番号・所在地

- 保険会社の名称・保険の種類

- 保険契約者の氏名

- 新保険料等の金額の合計額と、旧保険料等の金額の合計額

新制度と旧制度で保険料の計算式が異なるため、計算式を確認し、計算した金額を記入します。ちなみに、社会保険料控除と小規模企業共済等掛金控除は支払額と控除額が同額になります。

提出の期日は1月10日までのため、11月末を目処に従業員に提出してもらいます。

給与所得者の配偶者控除等申告書の書き方

配偶者控除は配偶者がいる場合に適用できる控除です。給与所得者の配偶者控除等申告書は、この控除を利用する場合に記載します。給与所得者の配偶者控除等申告書は、基礎控除申告書や所得金額調整控除申告書と同一の書類にまとめられています。

年末調整の手続きの期日は1月10日までのため、11月末を目処に従業員に提出してもらいます。記載項目としては配偶者に関する以下の項目です。

- 氏名

- マイナンバー

- 生年月日

- 所得金額の見積もり額

- 見積額からの区分

所得金額の記入には、収入金額を集計し、用紙の裏にある早見表から、計算しなければいけません。所得に応じて、控除の金額が計算されます。また、配偶者が配偶者控除を受けるためには、以下の条件を満たさなければいけません。

- 本人の合計所得が1,000万円以下

- 戸籍上の配偶者

- 生計を同一にしている

- 配偶者の合計所得が133万円以下

これらを満たしていない場合、配偶者控除が適用できません。そのため、配偶者がいる場合でも、書類を提出する必要がなくなります。

給与所得者の源泉徴収票等の法定調書合計表の書き方

給与所得の源泉徴収票等の法定調書合計表は、その1年(1月1日から12月31日)で支払った給料を報告するための書類です。この書類は社員の年末調整が完了した後でなければ、作成ができません。この書類は社員だけではなく、税理士や司法書士など、法人以外の専門家に仕事を依頼し、報酬が発生している場合、その人に関する書類も必要です。

この書類は支払った年の翌年1月31日までに税務署に提出する必要があります。年末調整後からでなければ作成できないため、計画的に進行する必要があります。記載項目は以下の通りです。

- 提出者の氏名

- 給与所得の源泉徴収票合計表

- 退職所得の源泉徴収票合計表

- 報酬、料金、契約金及び賞金の支払調書合計表

- 不動産の使用料等の支払調書合計表

この書類は対象となる人数が多く、一つ一つのボリュームもあるため、期日前の提出をするためには、事前準備が欠かせません。他部署との連携が必要になることもあります。

支払調書の書き方

支払調書とは、個人を相手に報酬を支払った場合に、提出する書類です。フリーランスなどに業務委託で発注し、源泉徴収を行っている場合に対象になります。支払年度の翌年1月31日までに税務署に提出する必要があります。

- 支払を受ける人

- 支払を受ける人のマイナンバー

- 報酬の区分

- 細目「報酬の内容や支払回数」

- 支払金額

- 源泉徴収額

- 支払者の情報(企業名や住所)

注意点としては、マイナンバーの提出は、番号確認と身元確認が必要になることです。ただし、支払を受けるフリーランスから拒否された場合には、マイナンバーを記載せずに提出しても問題ありません。また、支払調書が必要になる場合は、法定調書合計表も必要です。

不動産に関わる場合には、不動産の使用料等の支払調書、不動産の譲り受けの対価の支払調書、不動産等の売買または貸付けのあっせん手数料の支払調書などの書類が必要になるケースもあります。

源泉徴収票の書き方

源泉徴収票とは、会社が従業員に対して支払った給与や賞与、源泉徴収税額を記入した書類です。この表には、上記で紹介した控除の金額や保険料についても記載されています。この書類は年末調整時に作成し、12月または翌年1月に従業員に対して渡すものです。この書類は上記の書類の提出後でなければ作成できません。

この書類は、支払をした年の翌年1月31日までに税務署に提出します。また、従業員に対しては、1月31日までに源泉徴収票を交付しなければいけません。源泉徴収票には、以下の情報が記載されています。

- 支払を受ける人の名前

- 給与の種別

- 支払金額

- 給与所得控除後の金額

- 所得控除額の合計

- 源泉徴収額

- 控除対象配偶者の有無

この書類を作成するためには、上記で紹介した控除に関する書類を必要に応じて集め、計算しなければいけません。余裕を持って必要になる書類を集めておくと、スムーズに源泉徴収票の作成ができるでしょう。

給与支払報告書(総括表)の書き方

給与支払報告書は、会社が従業員の住んでいる市区町村に対して提出する書類です。個人別明細と総括表に分かれています。総括票は、対象の市区町村に提出する書類を取りまとめたもので、表紙として一番上に添付します。

給与支払報告書は、給料を支払った年の翌年1月31日までに対象となる地域の市区町村に提出しなければいけません。総括表に記載する項目は以下の通りです。

- 法人番号(個人事業主の場合はマイナンバー)

- 提出区分(原則は年間分。退職者分のみ提出する場合は、提出区分の退職者分に○をつける)

- 事業種目(会社の事業内容)

- 受給者総人数(個人別明細を作成した人数)

- 報告人員(対象の地区町村に個人別明細書を提出した人数)

給与支払報告書(個人別明細書)の書き方

個人別明細は、従業員個人の給与支払いの内容が記載されている書類です。この書類に記載されている内容をもとに、対象となる従業員の住民税の金額が決められます。総括書の中にその地区に住んでいる人の給料や賞与、源泉徴収の金額などがまとめられています。

また、提出先はその従業員がその年の1月1日時点で住んでいる場所で決まります。この書類は税務署ではなく、その地域の市区町村に提出しなければいけません。

- 支払を受ける人の名前

- 給与の種別

- 支払金額

- 給与所得控除後の金額

- 所得控除額の合計

- 源泉徴収額

- 控除対象配偶者の有無

具体的な記載内容は源泉徴収票とほぼ同じです。2018年の税制改革により、2021年1月以降に提出する書類が100枚を超える場合には、光ディスクによる提出またはeLTAXによる提出が義務付けられるようになったため、注意する必要があります。

内容は源泉徴収票とほぼ変わらないため、源泉徴収票と同時に作ることが一般的です。

スマレジ・タイムカードを活用すれば年末調整がより効率的に!

年末調整に関する書類は従業員やフリーランスなど、支払対象が増えるほど、作成する書類の数も増えます。そのうえ、作成までの時間も限られているため、効率的に作業を進めなければいけません。

スマレジ・タイムカードを導入すれば、従業員に対して年末調整に必要な資料を配布、回収するところから、計算、書類作成までの工程を自動化できます。その結果、コミュニケーションコストが削減され、ミスや見落としもなくなるため、効率的な作業が実現可能です。

年末調整ならおまかせ 0円で始めるクラウド勤怠管理システム「スマレジ・タイムカード」

クラウドPOSシステム

クラウドPOSシステム クラウド勤怠管理

クラウド勤怠管理 オーダーエントリーシステム

オーダーエントリーシステム ECソリューション

ECソリューション 周辺機器の販売

周辺機器の販売 オウンドメディア

オウンドメディア