年末調整の納付期限とは?

スケジュール感や「納期の特例」について解説

毎年時期になると行わなければならない年末調整。人事労務担当であれば、いつまでにどのような作業を進めておくべきなのか適切に把握しておく必要があります。

こちらの記事では、年末調整のスケジュール、書類、納期の特例まで詳しく解説します。納付期限である1月31日の直前に慌てないために事前にしっかり確認しておきましょう。

年末調整の義務

所得税法では、給与支払者である会社側に年末調整を行う義務があると定めています。そのため、年末調整を行わないと罰則を科される場合もあります。

会社は毎年、源泉徴収制度を基に従業員に代わって支払う給与・賞与から所得税を徴収して国へ納付します。この税額は扶養家族の人数など、従業員を取り巻く状況により変動するので、年末に調整する必要が出てきます。

具体的には、毎年初めに従業員から提出される「配偶者控除等申告書」と「扶養控除等申告書」の2点を確認し、基本となる所得税を計算します。その後、年末時点で従業員に対して、扶養家族の人数が変わっていないかどうかの確認を行います。さらに社員が1年間で支払った保険料などの所得控除、住宅ローンの税額控除も再計算に関係してくるため、関連書類もあわせて提出してもらう必要があります。

なお、扶養家族の増減、保険料や住宅ローンなど、あらゆる要素を含めて1年間の所得税を再計算した結果、差額が出た場合には従業員へ還付もしくは徴収しなければなりません。

年末調整のスケジュール

年末調整には提出期限があるため、それを見越して前もって準備をしておくことが大切です。ここからは実際の年末調整のスケジュールについて詳しく解説します。

年末調整の提出期限は翌年1月31日まで!

会社は税務署と市町村に対して、翌年の1月31日までに提出するべき書類があります。

(税務署に提出する書類)

・前年の給与支払額の一覧

・給与が500万円を超える従業員の源泉徴収票

(市町村に提出する書類)

・給与支払報告書

税務署に前年の給与支払額の書類を提出する場合、給与支払額が500万円を超える従業員については源泉徴収票を添付する決まりがあります。したがって、各書類の提出期限に間に合わせるには、12月末までにはある程度年末調整作業を終えておくのが無難です。

具体的なスケジュールとしては、11月中に社員からの書類をそろえて、12月の給与で所得税の還付、または追加徴収を行い、締め切り直前の1月の給与で最終の調整を行うようにすれば、余裕をもって書類を提出できるでしょう。

なお、年末調整に関わる書類は1月31日までに提出すれば問題ありませんが、年末調整で精算した源泉所得税に関しては、翌年の1月10日までに税務署へ納税しなければなりません。書類の提出と源泉所得税の納付時期がズレているので注意が必要です。

提出期限に向けて12月までにやるべきこと

提出期限までにやっておくべきことは大きく以下の3つがあります。

・従業員から11月末までに年末調整に必要な書類を回収する

・回収した書類を基に従業員の所得税を計算し、源泉徴収票を作成する

・1月31日期限の書類を可能な限り作成、用意しておく

ここでは、これら3つの作業について解説します。

従業員から11月末までに年末調整に必要な書類を回収する

末調整をスムーズに行うためには、早いうちから必要な書類を集めておくことが大切です。年末調整で必要となる書類には以下のものがあります。

・給与所得者の扶養控除等申告書

・給与所得者の保険料控除申告書

・給与所得者の基礎控除申告兼給与所得者の配偶者控除等申告兼所得金額調整控除申告書

・生命保険料の控除証明書、住宅ローンの残高証明書などの添付書類

従業員側もすぐに種類を用意するのは大変であると思われるので、社内で早めに書類提出を周知しておくとよいでしょう。

回収した書類を基に従業員の所得税を計算し、源泉徴収票を作成する

12月分の給与明細に記載される所得税は月の給与に掛かる所得税と年末調整した結果を相殺した金額です。したがって、12月の給与で上手く相殺させるためにも、給与の振込前に所得税の計算をして、源泉徴収票の作成を完了させましょう。

1月31日期限の書類を可能な限り作成、用意しておく

税務署へ提出する給与支払額の一覧表、市町村へ提出する給与支払報告書の計算が完了した時点で、各書類を可能な限り作成しておきます。一度作成してしまえば、1月に入ってから修正が発生した場合でも、少し手直しをするだけで提出できるため安心です。

納期を7月10日までと1月20日までの2回に分けられる「納期の特例」とは?

従業員が10人未満の会社、個人事業主の場合には「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出します。書類が認められれば、所得税を毎月納めるのではなく、年に2回のタイミングにまとめて納付することも可能です。書類の提出時期は特に定められていませんが、提出した月の翌月の所得税から特例の対象となります。

「納期の特例」を使う場合、1月から6月に源泉徴収した所得税を7月10日までに納めればよく、7月~12月の源泉所得税は翌年の1月20日までが納付期限とされています。毎月の事務作業を減らすことができ、資金繰りもしやすくなるので、ぜひ利用したい制度のひとつです。

ただし、「納期の特例」の対象となる所得には制限があります。対象所得は以下の通りです。

・給与や退職金から源泉徴収した所得税

・弁護士、税理士、司法書士への報酬から徴収した所得税

対象となる所得以外の原稿料、講演料などにかかる所得税に関しては、所得が発生した翌月の10日までに納付が必要です。

毎月の給与管理をシステム化することで年末調整業務が簡単に!

年末調整に関する業務は従業員が絡む部分、人事労務担当が行う部分とやるべきことが多くあります。手間のかかる年末調整ですが、給与管理をシステム化しておくことで、担当者の負担を軽減できます。

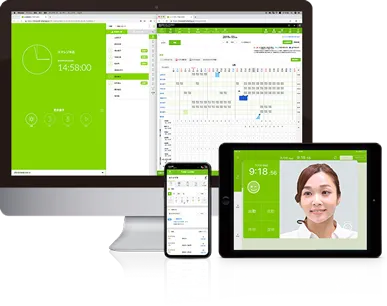

スマレジ・タイムカードであれば、毎月の給与情報をまとめて管理が可能。年末調整時には、従業員からの書類集め、所得税の計算、源泉徴収票の作成までシステム上で一括して行うこともできます。さらに集計したデータを基に税務署と市町村へ提出する書類の作成まで行えます。現行のツールに不満をお持ちの方やまだツールを利用していない方は、導入を検討してみてはいかがでしょうか。

年末調整業務の効率化なら 0円で始めるクラウド勤怠管理システム「スマレジ・タイムカード」

クラウドPOSシステム

クラウドPOSシステム クラウド勤怠管理

クラウド勤怠管理 オーダーエントリーシステム

オーダーエントリーシステム ECソリューション

ECソリューション 周辺機器の販売

周辺機器の販売 オウンドメディア

オウンドメディア